创新药市场火热,国内EDC已进入抢食期?

EDC市场,是医疗信息化行业中一个容易被人忽视的领域。

二十一世纪,随着医药研发经费的攀升,成本控制和效率提升开始成为美国、日本和欧洲的生物制药和CRO公司及科研机构关注的热点。

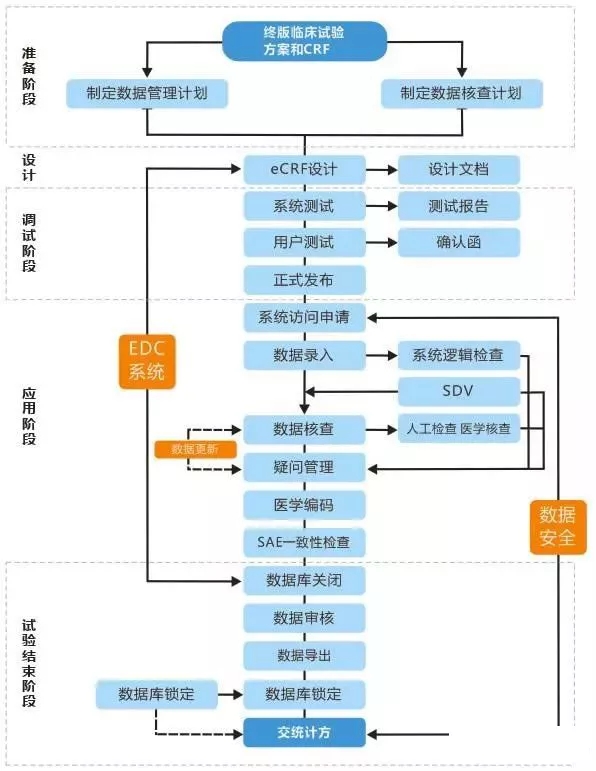

到2013年,全球约有75%的新药试验摒弃了传统的病例报告表(Case ReportForm,CRF),开始使用电子的病例报告表(electronic Case ReportForm,eCRF)并用电子数据采集系统(EDC,Electronic Data Capture)来收集受试者的电子病例报告表(electronic Case Report Form,eCRF)。

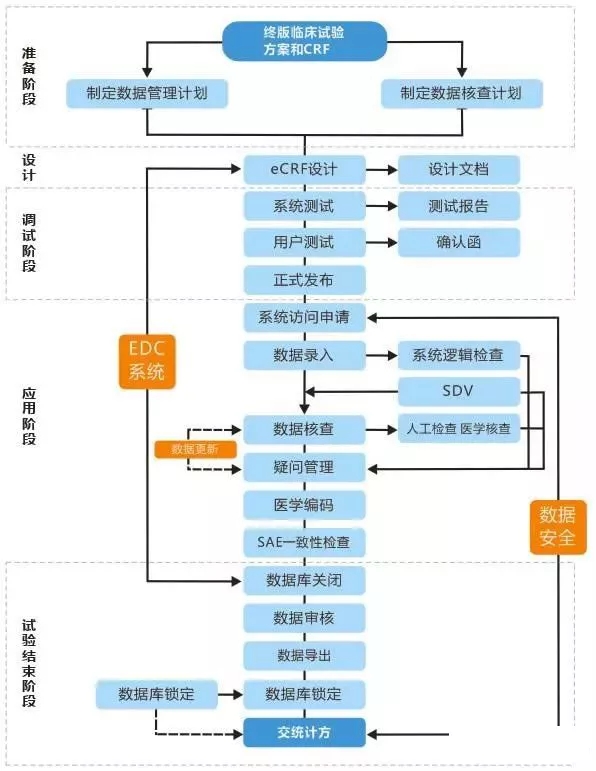

病例报告表的收集是开展临床研究重要的组成部分,同传统的纸质流程相比,使用EDC系统有着许多显而易见的优势。最核心的优势在于适时、远程和标准化。

这种变化着重表现在两点:

一是中心化监查的大量使用,大有取代现场监查的趋势;

二是基于风险分析的质量控制,让监查更有重点、更有目的性和效率性。EDC的出现,使数据管理工作能够同步地参与到临床研究之中。EDC的设计需要融合CDISC、MedDRA、WHODrug等国际标准,让数据管理更加规范化。

基于临床研究信息化的多阶段的数据分析,使得决策更加快速,方便研究人员对不同组别的样本的分配比例进行调整、再次估计样本量、改变实验组、停止实验等。

另一方面,对志愿者而言,临床研究信息化对不良反应的数据反馈更及时,可更好保护志愿者健康。

临床试验正在加速电子数据采集(EDC)系统的应用。我国从2015年起,便相继推出了一系列政策推动EDC的普及使用。但研究机构探针资本曾做过调查,国内目前EDC的使用率连50%都不到。

目前,仿制药占中国国产药的95%左右,药品产能过剩,但重大创新较少。首先,国内药企研发能力偏弱,研发经费占比低,仅3%-5%。

而国外新药研发企业的研发经费则占15%-20%。其次,国内药品审评慢,注册申请排队现象严重。

为了解决这个问题,政府自2015年起出台了一些类政策,有效推动药物研发和审批变革,包括临床自查、仿制药一致性评价和药品优先审评。

随着国内创新药政策的变化,预计在2018-2020年期间,将有超过15个自主新药,以每年5个以上速度的持续密集获批。

自主创新药临床申请(IND)同样迎来了快速增长期。2003-2006年,是第一波IND小高潮;2013年,开启了第二波IND大潮。此后,自主新药IND数量逐年攀升。

2017年,药监局受理IND合计131个(剔除疫苗)。预计2013到2020年,将有超过500个创新药处于临床阶段,并将在2020年后开始陆续进入临床后期和申报上市阶段,保证创新药能够长期持续产出。

创新药产业的崛起,给创新配套产业CRO和CMO带来趋势性利好。同时,这也带动了EDC的发展和普及。

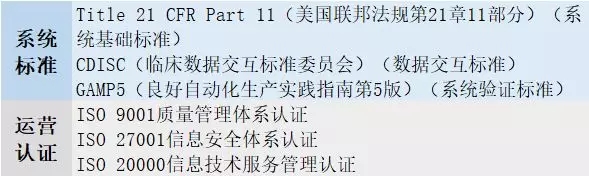

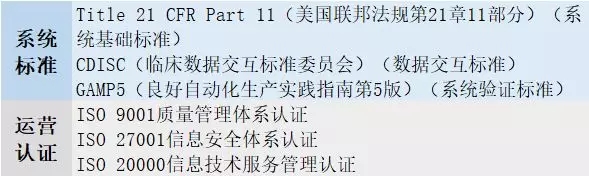

从标准上看,一款具有市场竞争力的EDC产品需要取得国内外多个标准,以太美医疗的EDC产品eCollect®V为例,该产品符合以下标准:

可以说,是否符合相应标准,是制药企业选择EDC产品的重要因素。

可以说,是否符合相应标准,是制药企业选择EDC产品的重要因素。

从人员配备上看,EDC系统涉及的操作人员一般可以分为这几大类:

从人员配备上看,EDC系统涉及的操作人员一般可以分为这几大类:

1、数据录入人员,包括研究者、医生、CRC(临床协调员)。任务包括协助受试者筛选、入组及随访工作;协助完成研究资料的收集、归档和管理工作。

2、监管方,包括CRA(临床监查员)。任务是保证临床试验中受试者的权益受到保障,试验记录与报告的数据准确、完整无误,保证试验遵循已批准的方案和有关法规。

3、数据管理员、数据清洗人员。任务主要是对数据的填写标准和逻辑性进行审查,确认其是否符合数据处理的要求。而数据清洗是整个数据分析过程中不可缺少的一个环节,其结果质量直接关系到模型效果和最终结论,这一环节主要由数据分析师来完成。

4、医学人员。针对严重的不良事件和研究方案违背,医学人员需要通过医学层面专业地判断研究是否要继续或者特殊处理。

5、稽查人员。通常为政府人士,一般是负责数据浏览和视察的工作。

6、项目管理人员。主要是负责查看数据的填写情况、审核情况以及数据的质量等工作。

EDC信息化企业的服务对象通常是国外和国内的药企。从国内的市场情况来看,数量上以国内的药企居多。从付费能力上看,国外的药企付费能力更强,因此在业务上两者基本持平。

CRO与EDC公司准确来说并非是客户关系,而是合作伙伴,因为最终的支付方是研究的申办方,也就是药企。动脉网从国内国外、体量以及不同的临床阶段,对客户的需求差异进行了分析。

1、国内和国外的药企需求差异

国内与国外药企的需求差别主要是在意识上。国内的药企通常是紧跟政策,因此需求往往由政策决定,主动性较差。而国外的药企不同,它们通常会主动通过信息化手段达到效率提升和质量保证的目的。

另外一点是实验合规性。过去国内临床研究数据管理观念薄弱。但在国外,药物临床试验必须经过严格的数据清理和统计分析等环节,以保证实验结果的真实准确性。

现阶段,我国也相继出台了一些数据管理和统计分析指南,药物研发的整体质量也随之提高。

因此,药企在加强注册临床阶段的研究之时,对EDC产品有了明确的需求。但在一些药物上市后的研究方面,很多国内的药企还相对保守。

2、中小型与大型申办方/CRO的需求差异

中小型CRO或申办方组织开展的具体临床试验项目,具有时间安排紧凑且要求严格,效率要求高,同时成本也是首要考虑因素之一。

同时,使用信息化系统还需要进行系统使用培训系统。结合已有的CTMS项目管理系统,则可以以信息化的方式完成整个研究过程的数据采集及项目管理工作。

此外,一些企业如百奥知,还辅助提供EDC建库及数据管理服务,以弥补中小型CRO或申办方具体实施中EDC建库及数据管理模块人力及经验欠缺等问题。

此外,一些企业如百奥知,还辅助提供EDC建库及数据管理服务,以弥补中小型CRO或申办方具体实施中EDC建库及数据管理模块人力及经验欠缺等问题。

对于大型CRO或申办方而言,除了产品的全面性、稳定性要求之外,还会需要EDC能够满足整个业务链的信息化要求,便于多系统间的对接。

通常EDC企业会为这类客户提供全方位解决方案及服务,协助企业建立全套的信息化体系。

这类整体解决方案一般包括临床研究项目管理、人员培训、药物警戒、项目文档管理、药物流转、注册申报的全流程管理,及对临床过程中产生数据的进行采集、清理、管理过程。

以百奥知为例,该公司为大型CRO或申办方提供了信息平台建设的咨询服务,根据企业的具体情况,设计解决方案。

系统配置后,可为企业提供一体化的系统验证服务并提供验证报告。并且还对企业提出的各类问题及系统使用过程中的优化需求提供大客户支持服务。

3、临床前和临床过程项目的需求差异

除了客户体量上的不同外,针对临床前和临床阶段的CRO或申办方,对于EDC的需求同样存在差异,主要包括以下3点:

(1)复杂程度和协作程度不同。临床前更像是一个实验室的工作,所需要涉及的工作会比临床阶段少很多。因此临床前要更偏实验室一些。EDC产品需要针对各种复杂的临床研究,设计标准的数据库。

由于临床不同阶段的协作程度不同,所以产品上的差异也较大。临床前更多是与硬件产品和仪器的结合。因此,临床前的产品相对标准化,更多是电子元数据。

而临床过程中更多是从电子病历中转录的数据,因此需要信息化企业根据不同的实验情况、场景,建立标准化的数据库。

(2)由于涉及到人员录入的过程,因此和临床前相比,临床过程中的EDC系统还需要有非常强的自动核查能力,快速甄别录入过程中的错误。

(3)全球性的研究。在临床过程中,EDC产品往往需要具备跨时区、跨地域的稽查能力,保证系统最终统一成同样的计量单位和时区,保证国际化能力。

随着人工智能和大数据的兴起,EDC也迎来了新一轮技术升级,这方面,太美医疗是一个很好的案例。

太美医疗聚焦临床研究和药物警戒领域的应用,是国内领先的生命科学领域技术解决方案提供商。曾获得凯风创投的天使轮投资。2018年,太美医疗获得了3亿元人民币D轮融资。

太美医疗的服务对象包括传统制药企业、创新型制药企业、CRO、研究机构。

至今,公司已与超过200家国内外领先制药公司、CRO达成战略协议并深入开展业务。其中包括制药公司如葛兰素史克、阿斯利康等,国内一线制药企业如恒瑞,先声等。

太美医疗的产品总共经历了5个大的版本迭代。前两代产品属于跟随阶段,与国际知名产品相比还略显稚嫩。从第3代开始,太美的产品开始与其他同类产品出现了较大的差别。

太美医疗的产品总共经历了5个大的版本迭代。前两代产品属于跟随阶段,与国际知名产品相比还略显稚嫩。从第3代开始,太美的产品开始与其他同类产品出现了较大的差别。

以eCollect为例,已经发展到5代的太美eCollect®在与国际性企业的产品对比上,也开始建立起一些独有的优势。这一点,主要集中在人工智能技术的融入。

虽然过去的产品已经拥有了一些自动逻辑核查的功能,但还是有很多系统完成不了的复杂核查,必须导出数据由人工进一步审阅核查。

在最新一代产品里,通过封装更多的函数以及更精准的数据点获取方式,可以进行更多跨页面 ,跨访视的复杂的交叉数据检查。

同时,太美医疗在合并用药与不良事件的关联性判断上,通过引进人工智能的方式实现了辅助决策,协助数据管理工作,帮助数据管理员减少了人工核查的时间,并提高了准确率。

此外,最新一代产品还内嵌了通用的医学术语字典,对于标准术语,可以通过比对词典并自动匹配主轴链来实现自动编码,提高编码效率。

EDC企业除了同行之间的竞争 ,近两年,也出现了一些其他领域的竞争对手,主要为临床数据公司。

从企业类别上看:一类是以数据为切入点,如零氪科技;一类是以底层技术为切入点,如森亿智能;还有的是以产品应用作为切入点,如太美医疗。

业务上,临床数据公司多是以医院的临床数据和随访数据收集为核心建立自己的业务。而EDC企业更多是针对某一款药品,选择患者入组、确定入组时长,以及收集系统数据完成检查,是以药物的研发为核心。

业务上,临床数据公司多是以医院的临床数据和随访数据收集为核心建立自己的业务。而EDC企业更多是针对某一款药品,选择患者入组、确定入组时长,以及收集系统数据完成检查,是以药物的研发为核心。

从商业模式上看,临床大数据公司是收集真实世界的医疗数据,进而对医学数据进行挖掘,对医生的临床诊疗和科研产生价值。

而EDC企业由于对药企服务较早,业务结合得更加紧密,因此商业模式要更加成熟。但目前来看,国内主流的临床数据公司都在往医药企业的药物研发布局。

短期内,这几类公司的目标相差不大,前两类服务于医疗机构,后一类则专注于服务药企。但从长远来看,这三类公司或将存在一定的竞争关系。

由于临床数据服务目前很难让医疗机构作为支付方,如此一来,药企便成为了最佳的变现路径。同时,这也将导致这三类公司的产品和服务的归一化。

如以数据或底层技术为切入点的公司会逐渐加强自身的产品应用能力,而产品应用能力较强的公司,则会尝试补偿数据的短板,同时加强技术实力。

通常,EDC企业根据药物研究的入组用户数量和持续时间来定价。参与人数越多,试验时间越长(例如三期肿瘤研究通常要持续3年到5年),产品价格越高。

一般一套EDC系统的市场均价约为10万元-15万元。在某些情况下,个别产品的价格甚至能达到50万元-60万元。

随着创新药的市场增速加快,未来几年,EDC企业凭借明确的支付方和商业化路径,即将迎来发展的黄金期。届时,市场或将面临真正的红海竞争。

二十一世纪,随着医药研发经费的攀升,成本控制和效率提升开始成为美国、日本和欧洲的生物制药和CRO公司及科研机构关注的热点。

到2013年,全球约有75%的新药试验摒弃了传统的病例报告表(Case ReportForm,CRF),开始使用电子的病例报告表(electronic Case ReportForm,eCRF)并用电子数据采集系统(EDC,Electronic Data Capture)来收集受试者的电子病例报告表(electronic Case Report Form,eCRF)。

病例报告表的收集是开展临床研究重要的组成部分,同传统的纸质流程相比,使用EDC系统有着许多显而易见的优势。最核心的优势在于适时、远程和标准化。

这种变化着重表现在两点:

一是中心化监查的大量使用,大有取代现场监查的趋势;

二是基于风险分析的质量控制,让监查更有重点、更有目的性和效率性。EDC的出现,使数据管理工作能够同步地参与到临床研究之中。EDC的设计需要融合CDISC、MedDRA、WHODrug等国际标准,让数据管理更加规范化。

基于临床研究信息化的多阶段的数据分析,使得决策更加快速,方便研究人员对不同组别的样本的分配比例进行调整、再次估计样本量、改变实验组、停止实验等。

另一方面,对志愿者而言,临床研究信息化对不良反应的数据反馈更及时,可更好保护志愿者健康。

EDC正迎来发展黄金期

临床试验正在加速电子数据采集(EDC)系统的应用。我国从2015年起,便相继推出了一系列政策推动EDC的普及使用。但研究机构探针资本曾做过调查,国内目前EDC的使用率连50%都不到。

目前,仿制药占中国国产药的95%左右,药品产能过剩,但重大创新较少。首先,国内药企研发能力偏弱,研发经费占比低,仅3%-5%。

而国外新药研发企业的研发经费则占15%-20%。其次,国内药品审评慢,注册申请排队现象严重。

为了解决这个问题,政府自2015年起出台了一些类政策,有效推动药物研发和审批变革,包括临床自查、仿制药一致性评价和药品优先审评。

随着国内创新药政策的变化,预计在2018-2020年期间,将有超过15个自主新药,以每年5个以上速度的持续密集获批。

自主创新药临床申请(IND)同样迎来了快速增长期。2003-2006年,是第一波IND小高潮;2013年,开启了第二波IND大潮。此后,自主新药IND数量逐年攀升。

2017年,药监局受理IND合计131个(剔除疫苗)。预计2013到2020年,将有超过500个创新药处于临床阶段,并将在2020年后开始陆续进入临床后期和申报上市阶段,保证创新药能够长期持续产出。

创新药产业的崛起,给创新配套产业CRO和CMO带来趋势性利好。同时,这也带动了EDC的发展和普及。

标准、流程和人员配备

从标准上看,一款具有市场竞争力的EDC产品需要取得国内外多个标准,以太美医疗的EDC产品eCollect®V为例,该产品符合以下标准:

1、数据录入人员,包括研究者、医生、CRC(临床协调员)。任务包括协助受试者筛选、入组及随访工作;协助完成研究资料的收集、归档和管理工作。

2、监管方,包括CRA(临床监查员)。任务是保证临床试验中受试者的权益受到保障,试验记录与报告的数据准确、完整无误,保证试验遵循已批准的方案和有关法规。

3、数据管理员、数据清洗人员。任务主要是对数据的填写标准和逻辑性进行审查,确认其是否符合数据处理的要求。而数据清洗是整个数据分析过程中不可缺少的一个环节,其结果质量直接关系到模型效果和最终结论,这一环节主要由数据分析师来完成。

4、医学人员。针对严重的不良事件和研究方案违背,医学人员需要通过医学层面专业地判断研究是否要继续或者特殊处理。

5、稽查人员。通常为政府人士,一般是负责数据浏览和视察的工作。

6、项目管理人员。主要是负责查看数据的填写情况、审核情况以及数据的质量等工作。

不同服务对象的需求差异

EDC信息化企业的服务对象通常是国外和国内的药企。从国内的市场情况来看,数量上以国内的药企居多。从付费能力上看,国外的药企付费能力更强,因此在业务上两者基本持平。

CRO与EDC公司准确来说并非是客户关系,而是合作伙伴,因为最终的支付方是研究的申办方,也就是药企。动脉网从国内国外、体量以及不同的临床阶段,对客户的需求差异进行了分析。

1、国内和国外的药企需求差异

国内与国外药企的需求差别主要是在意识上。国内的药企通常是紧跟政策,因此需求往往由政策决定,主动性较差。而国外的药企不同,它们通常会主动通过信息化手段达到效率提升和质量保证的目的。

另外一点是实验合规性。过去国内临床研究数据管理观念薄弱。但在国外,药物临床试验必须经过严格的数据清理和统计分析等环节,以保证实验结果的真实准确性。

现阶段,我国也相继出台了一些数据管理和统计分析指南,药物研发的整体质量也随之提高。

因此,药企在加强注册临床阶段的研究之时,对EDC产品有了明确的需求。但在一些药物上市后的研究方面,很多国内的药企还相对保守。

2、中小型与大型申办方/CRO的需求差异

中小型CRO或申办方组织开展的具体临床试验项目,具有时间安排紧凑且要求严格,效率要求高,同时成本也是首要考虑因素之一。

同时,使用信息化系统还需要进行系统使用培训系统。结合已有的CTMS项目管理系统,则可以以信息化的方式完成整个研究过程的数据采集及项目管理工作。

对于大型CRO或申办方而言,除了产品的全面性、稳定性要求之外,还会需要EDC能够满足整个业务链的信息化要求,便于多系统间的对接。

通常EDC企业会为这类客户提供全方位解决方案及服务,协助企业建立全套的信息化体系。

这类整体解决方案一般包括临床研究项目管理、人员培训、药物警戒、项目文档管理、药物流转、注册申报的全流程管理,及对临床过程中产生数据的进行采集、清理、管理过程。

以百奥知为例,该公司为大型CRO或申办方提供了信息平台建设的咨询服务,根据企业的具体情况,设计解决方案。

系统配置后,可为企业提供一体化的系统验证服务并提供验证报告。并且还对企业提出的各类问题及系统使用过程中的优化需求提供大客户支持服务。

3、临床前和临床过程项目的需求差异

除了客户体量上的不同外,针对临床前和临床阶段的CRO或申办方,对于EDC的需求同样存在差异,主要包括以下3点:

(1)复杂程度和协作程度不同。临床前更像是一个实验室的工作,所需要涉及的工作会比临床阶段少很多。因此临床前要更偏实验室一些。EDC产品需要针对各种复杂的临床研究,设计标准的数据库。

由于临床不同阶段的协作程度不同,所以产品上的差异也较大。临床前更多是与硬件产品和仪器的结合。因此,临床前的产品相对标准化,更多是电子元数据。

而临床过程中更多是从电子病历中转录的数据,因此需要信息化企业根据不同的实验情况、场景,建立标准化的数据库。

(2)由于涉及到人员录入的过程,因此和临床前相比,临床过程中的EDC系统还需要有非常强的自动核查能力,快速甄别录入过程中的错误。

(3)全球性的研究。在临床过程中,EDC产品往往需要具备跨时区、跨地域的稽查能力,保证系统最终统一成同样的计量单位和时区,保证国际化能力。

EDC与人工智能的结合

随着人工智能和大数据的兴起,EDC也迎来了新一轮技术升级,这方面,太美医疗是一个很好的案例。

太美医疗聚焦临床研究和药物警戒领域的应用,是国内领先的生命科学领域技术解决方案提供商。曾获得凯风创投的天使轮投资。2018年,太美医疗获得了3亿元人民币D轮融资。

太美医疗的服务对象包括传统制药企业、创新型制药企业、CRO、研究机构。

至今,公司已与超过200家国内外领先制药公司、CRO达成战略协议并深入开展业务。其中包括制药公司如葛兰素史克、阿斯利康等,国内一线制药企业如恒瑞,先声等。

以eCollect为例,已经发展到5代的太美eCollect®在与国际性企业的产品对比上,也开始建立起一些独有的优势。这一点,主要集中在人工智能技术的融入。

虽然过去的产品已经拥有了一些自动逻辑核查的功能,但还是有很多系统完成不了的复杂核查,必须导出数据由人工进一步审阅核查。

在最新一代产品里,通过封装更多的函数以及更精准的数据点获取方式,可以进行更多跨页面 ,跨访视的复杂的交叉数据检查。

同时,太美医疗在合并用药与不良事件的关联性判断上,通过引进人工智能的方式实现了辅助决策,协助数据管理工作,帮助数据管理员减少了人工核查的时间,并提高了准确率。

此外,最新一代产品还内嵌了通用的医学术语字典,对于标准术语,可以通过比对词典并自动匹配主轴链来实现自动编码,提高编码效率。

支付方与潜在的竞争对手

EDC企业除了同行之间的竞争 ,近两年,也出现了一些其他领域的竞争对手,主要为临床数据公司。

从企业类别上看:一类是以数据为切入点,如零氪科技;一类是以底层技术为切入点,如森亿智能;还有的是以产品应用作为切入点,如太美医疗。

从商业模式上看,临床大数据公司是收集真实世界的医疗数据,进而对医学数据进行挖掘,对医生的临床诊疗和科研产生价值。

而EDC企业由于对药企服务较早,业务结合得更加紧密,因此商业模式要更加成熟。但目前来看,国内主流的临床数据公司都在往医药企业的药物研发布局。

短期内,这几类公司的目标相差不大,前两类服务于医疗机构,后一类则专注于服务药企。但从长远来看,这三类公司或将存在一定的竞争关系。

由于临床数据服务目前很难让医疗机构作为支付方,如此一来,药企便成为了最佳的变现路径。同时,这也将导致这三类公司的产品和服务的归一化。

如以数据或底层技术为切入点的公司会逐渐加强自身的产品应用能力,而产品应用能力较强的公司,则会尝试补偿数据的短板,同时加强技术实力。

通常,EDC企业根据药物研究的入组用户数量和持续时间来定价。参与人数越多,试验时间越长(例如三期肿瘤研究通常要持续3年到5年),产品价格越高。

一般一套EDC系统的市场均价约为10万元-15万元。在某些情况下,个别产品的价格甚至能达到50万元-60万元。

随着创新药的市场增速加快,未来几年,EDC企业凭借明确的支付方和商业化路径,即将迎来发展的黄金期。届时,市场或将面临真正的红海竞争。